解读《2018保险用户大调研》

2018年是保险行业的变革之年。行业的监管环境越来越严,各保险公司纷纷转型求变,或拓展新兴产品,或应用科技赋能行业,不断地满足国民的保险需求。3月,银监会和保监会合并,对内,保险行业监管加强,推动行业回归初心,保障本源;对外,保险行业成为金融业开放的先锋,外资险企不断扩容,保险科技成为创业新风口,都显示着这个行业的不断变化。

从另一个角度来说,随着国民生活水平和受教育程度的提升,人们对生活中的各项风险的预防意识也不断提升,越来越多的人选择了通过保险的风险转移作用来化解可能遇到的危机,在此背景下,国民保险需求的差异化不断增强,为了深入了解保险用户的所处环境、保险意识,以及他们在购买保险过程中对各险种产品的需求和痛点,腾讯用户研究与体验设计部联合微保成立了互联网保险用户体验联合实验室,发起了这项针对保险的年度研究。

我们希望通过这个研究解决以下3大疑问:

1.保民的用户分类画像。我们可以通过哪些维度来对保险用户进行有效地描绘和区分,不同类型的保民的特征差异和需求差异是什么;

2.保险购买的决策模型。国人在购买保险时的决策流程是怎样的?哪些因素会影响大家的决策,这些因素的重要程度该如何排序。

3.互联网保险的突破点。用户在购买保险时有哪些关注点,对于互联网购险,大家的顾虑和心理门槛是什么,为复杂险种找到互联网化的突破点。

除了上述3点,我们还对与保险相关其他话题,如风险认知、资产配置、理财偏好等进行了调研。

研究方法

本次研究我们采用了案头研究、专家访谈、焦点小组、深度访谈、网络问卷等多种研究方法,研究团队走访了北京、福州、绵阳、廊坊、邳州等5个代表一二三四线不同经济发展水平城市,选取了76名不同收入水平和人生阶段的典型用户,与他们进行了面对面访谈。此外,通过精准抽样,对超过2万名网民进行了在线问卷调研。

我们在这里精选了报告中的一些结论要点进行分享,完整版的报告可以查看文末的附件下载哦~

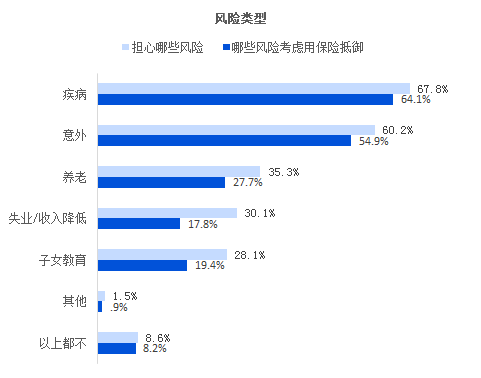

1、国人最担忧的是损失性风险

在“疾病、意外、养老、失业/收入降低、子女教育”等风险中,对“疾病、意外”这两类损失性风险的担忧超过了6成。

图1:数据来源:2018保险用户大调研问卷N=24195

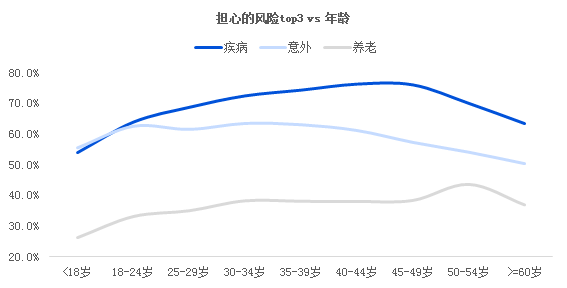

网民对疾病的担忧会随着年龄的增长而增多,在50岁左右到达顶峰,18-35岁人群对意外的担忧程度比其他人群更高;网民对养老的担忧也随着年龄的增长而增多,在55岁左右到达顶峰。

图2:数据来源:2018保险用户大调研问卷N=24195

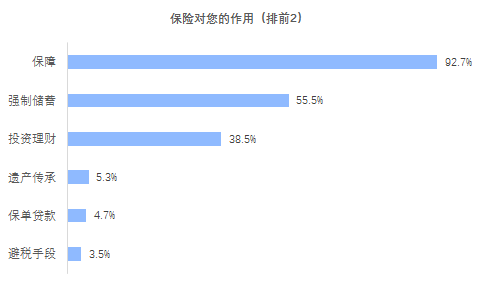

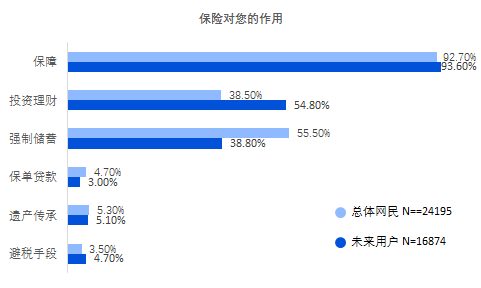

在这样的担忧下,超过9成的网民认同保险最大的作用是保障,另外也有相当一部分人看重保险的强制储蓄功能,他们大多对自己的财务管理自制力没有很高的自信,自我评价往往是“会冲动消费”、“不买保险钱也不知道花去哪里了”、“需要找一个理由帮自己存钱”等,他们通常都了解并接受保险作为理财工具的低收益。

图3:数据来源:2018保险用户大调研问卷 N=17897

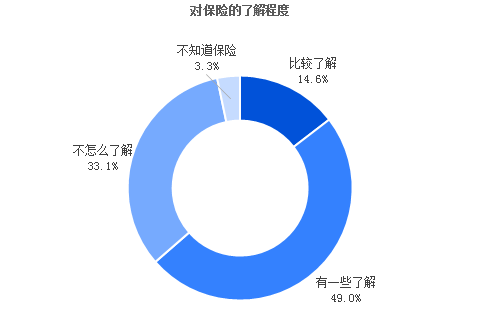

2、保险对国人来说仍是一个认知度高而了解度低的产品

大部分网民对保险处于“有一点了解”和“不怎么了解”的状态中,完全没有听过保险的网民仅占3.3%,而自述对保险比较了解的网民占14.6%。

图4:数据来源:2018保险用户大调研问卷 N=24195

保险在网民中间有着较高的话题度,77.0%的人多多少少都有与朋友聊到保险话题,其中14.8%的人属于保险的意见输出者,即周围的朋友会在保险这件事上听从/参考其建议,这类人已婚和有购险行为的占比更高。(TGI指数= [目标群体中具有某一特征的群体所占比例/总体中具有相同特征的群体所占比例]*100。TGI指数表征不同特征用户关注问题的差异情况,其中TGI指数等于100表示平均水平,高于100,代表该类用户对某类问题的关注程度高于整体水平。)

图5:数据来源:2018保险用户大调研问卷 N=17897

3、网民的保险覆盖率高于中国人口大盘

在问卷中我们看到,63.1%的网民有商业保险,其中35.7%的网民有购险经验(为自己或家人购买过保险),27.4%的网民由家人为他们购买过保险。根据行业公开数据,中国人均保险数量约为0.31张,网民的保险覆盖率远高于中国人口大盘数据。

图6:数据来源:2018保险用户大调研问卷 N=24195

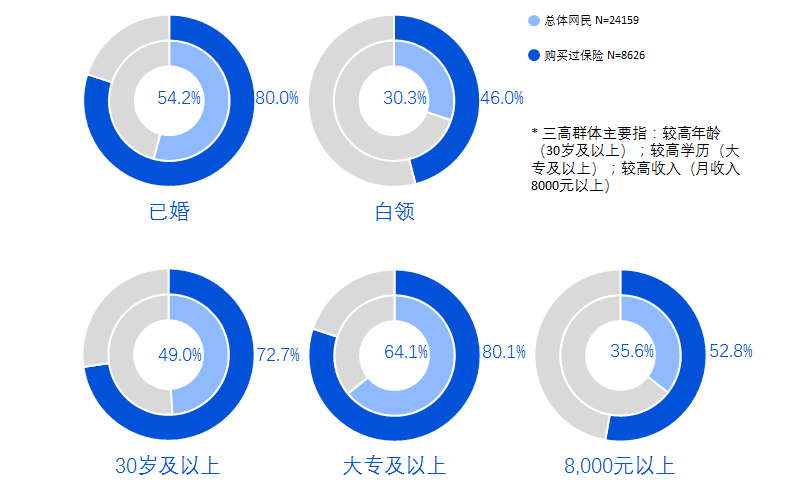

有购险经验的网民中“已婚、白领、三高”群体占比更高。

图7:数据来源:2018保险用户大调研问卷

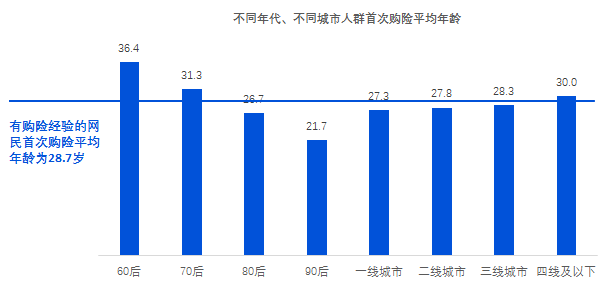

有购险经验的网民,首次购险时的平均年龄为28.7岁,不同年代网民首次购险年轻化的趋势较为明显:60后和70后群体,首次购险时均超过30岁,而80后的首次购险年龄降至26.7岁,90后更降至21.7岁;随着城市线级的降低,网民首次购险年龄也随之增高。

图8:数据来源:2018保险用户大调研问卷 N=8626

4、保二代在网民中的占比为36.1%

保二代指父母为自己购买过保险的群体,定性研究中发现他们是对保险接受度更高的人群;90后和00后中的保二代占比更高,独生子女的父母更多地为自己的孩子购买保险。另外在定性中我们能看到,两种用户对保险的初始态度有明显的不同:保一代大多经历过对保险行业和保险代理人由厌恶到认可的态度转变,最初的负面印象主要来自于保险代理人频繁推销、不够专业;保二代由于接触保险时间比较早,又在比较年轻的时候就经历过分红或理赔,所以对保险接受度比较高。

图9:数据来源:2018保险用户大调研问卷 N=24195

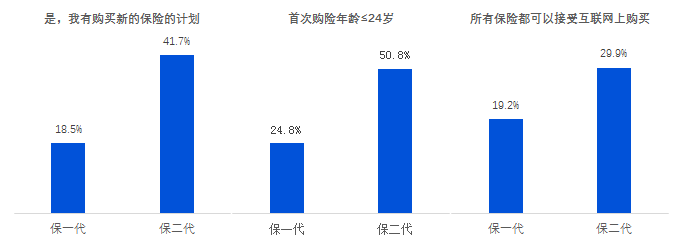

保二代的购险潜力更大,也是更拥抱互联网保险的群体。他们在未来一年有购险计划的占比更多,他们也更早地开始购买保险,对互联网保险的接受程度更高,并更多地消费一次性险种。

图10:数据来源:2018保险用户大调研问卷 N=24195

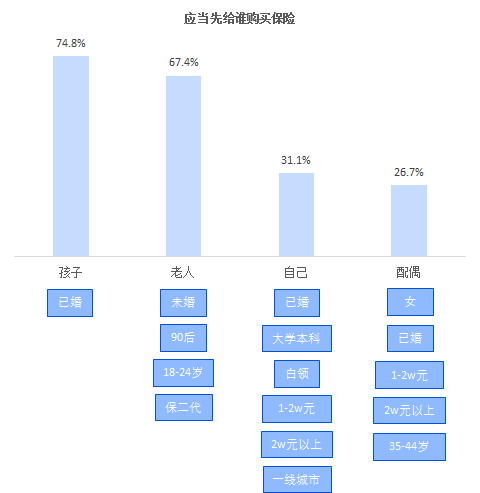

5、国人普遍存在要先为孩子和老人购置保险的观念

跟总体相比,优先给孩子买的人群已婚的比例更高;优先给老人买的群体“未婚、90后、18-24岁、保二代”的比例更高;优先给自己买的群体“已婚、本科、白领、月收入1w以上、一线城市”的比例更高;优先给配偶买的群体“女性、已婚、月收入1w以上、25-44岁”的比例更高。

图11:数据来源:2018保险用户大调研问卷 N=17897

想买而买不到是国人为父母购险的痛点。我们在定性研究中发现,用户给父母买保险的极少,主要是因为用户找不到可以购买的产品,其次是一些“三高人群”也可以购买的新产品(防癌险等)还不为大众所熟知。

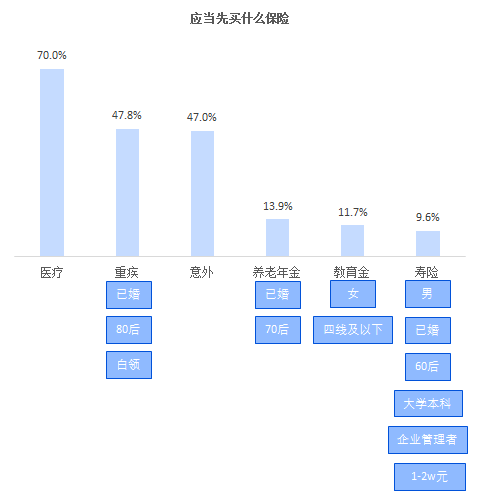

在购买保险时,医疗是大家首选的险种,其次是重疾和意外。偏好优先买医疗和意外的人群与总体人群相比没有差异,而偏好优先买重疾的人群中,“已婚、80后、白领”更高”;偏好优先买养老年金的人群“已婚、70后”更高;偏好优先买教育金的人群“女性、四线及以下城市”更高;偏好优先买寿险的人群中“男性、已婚、60后、大学本科、企业管理者、月收入1-2w”更高。

图12:数据来源:2018保险用户大调研问卷 N=17897

6、保险用户的分类

我们按照用户过去的保险购买经验和未来的保险购买意愿,把网民分为了3大类:保险成熟用户、高潜用户及未来用户。

保险成熟用户是指已经购买过复杂险的保民,这类人在网民中的占比为33.4%。(复杂险特指重疾险、寿险、养老年金、教育金、医疗险、长期意外险等承保条款专业冗长),用户需要较为复杂的决策过程来进行购买的险种)。

高潜用户是指未来一年有较为确定的购险计划的人群,他们占总体网民的27.%。这部分用户中既有保险成熟用户,也有一部分目前还未购买过保险的小白用户。

未来用户是指未来一年没有较为确定的购险计划的用户,占总体网民的69.8%,同样,未来用户中既有保险成熟用户,也有小白用户。

在研究中我们看到,已经购买过复杂险的成熟用户之间,也有着极大的购险行为差异,他们对保险的需求、态度都不尽相同。我们在定性和定量研究中的上百个标签中,通过多次分析尝试,最终把保险成熟用户分为了4类,如下图所示。

图13:数据来源:2018保险用户大调研问卷 N=8626

“高知新贵”类成熟用户,是一群以70/80后为主的有娃高收入白领人群,在各级城市中均有分布,本科及以上学历占比超过6成,是4类成熟用户中收入最高的群体。这类用户的首次购险平均年龄为29.2岁,通常是由特定的人生阶段所发生的事件(工作有收入、结婚背负起家庭责任、有娃等等)导致他们风险和保险意识增强,主要是由内在驱动力引起,而非外界因素所触发。

“思路清晰的奋斗青年”类成熟用户,是一群初入职场,在大城市打拼的未婚90后(90后占比为97.5%),跟总体网民比起来,他们更多地分布在一二线城市,良好的家庭购险习惯让他们有较强的保险意识,是保二代占比最高的一类人,他们平均在21.7岁就开始购买保险。

“不爱计划的普通人”则是以80后为主的中低收入普通人,与前两者不同,主要是外部恶性事件(如亲友遭遇意外或重疾等)引发了他们的购险动机,较少由自身内在的需求而进行购买。

“耳根软的传统大牌粉”则是以中高收入的三四线中年白领为主,70/80后在这群人中占比超过7成,他们当中60后的占比也是4类成熟用户中最高的,这群用户基本没有购买保险的内在需求和动力,他们之所以产生购买保险的行为,业务员的引导是极为重要的因素,因此在购买决策上,他们对比各保险产品的动力和能力均不足,基本不会自己研究条款。

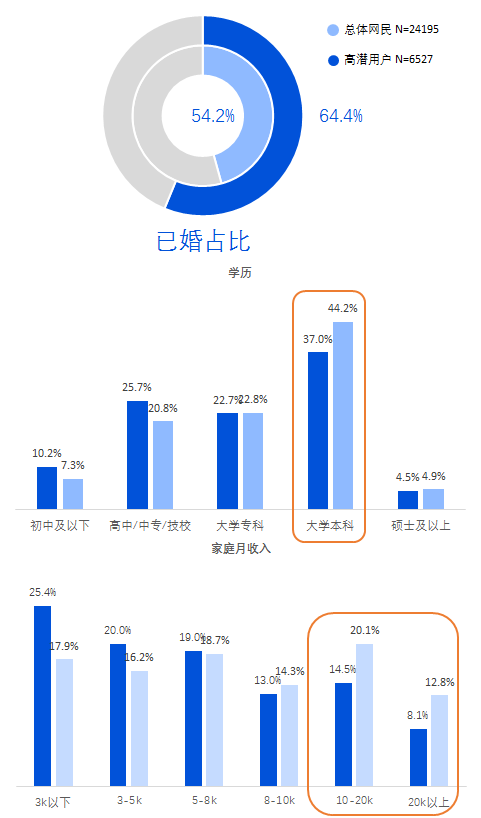

而保险的高潜用户,在人口学特征上,与总体网民差异不大,他们在“已婚、高学历、高收入”上有更高的占比。

图14:数据来源:2018保险用户大调研问卷

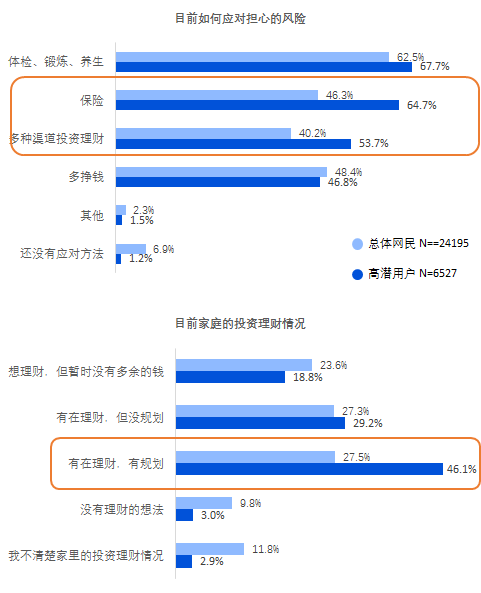

高潜用户目前处于实际负担轻,但危机感重的阶段,表现在其家庭成员有社保、且身体健康的比例更高,但他们对所有风险的担忧都比总体用户突出。他们对风险的应对有着更清晰的想法,除了保险意识强,有固定理财行为的占比达到了46.1%。

图15:数据来源:2018保险用户大调研问卷

相较总体网民而言,保险的未来用户中有更多的两端用户,即24岁以下和40岁以上的人群占比高于总体水平。他们中超过半数的人没有在进行投资理财,因此对保险的投资理财属性更为期待。

图16:数据来源:2018保险用户大调研问卷

7、75.2%的网民对在互联网上购买保险持接受态度

其中完全接受互联网保险的群体(任何保险都可以在互联网上购买)占23.6%,51.9%的网民有条件的选择在互联网上购买保险,如只购买大公司的产品、只购买短期类产品或只购买便宜的险种等。

图17:数据来源:2018保险用户大调研问卷 N=17897

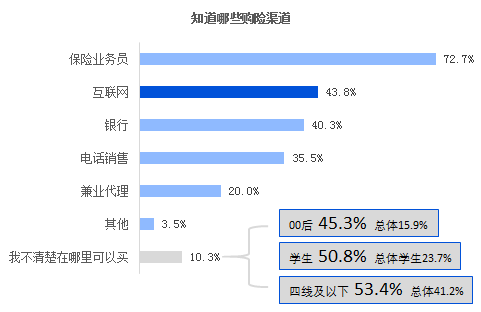

在认知上,互联网也超过了传统的银行和电话销售成为了认知度第二的购险渠道,占第一的依然是保险业务员。

图18:数据来源:2018保险用户大调研问卷 N=14775

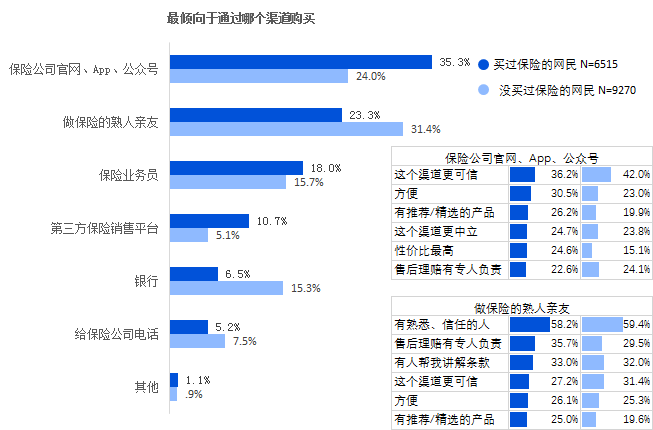

总体而言,互联网渠道更受有购险经验用户的欢迎。在互联网渠道中,网民更倾向于官方渠道,原因是其“可信、方便、有推荐/精选的产品”;没有购险经验的网民,首选的购险渠道是“做保险的熟人亲友”,原因是其“有熟悉信任的人、售后理赔有专人负责、有人帮我讲解条款”。

图19:数据来源:2018保险用户大调研问卷

本研究报告的完整版请点击附件获取,更多精彩数据,欢迎阅读。

谢谢阅读!

本报告的知识产权属腾讯用户研究与体验设计部 (CDC)

报告结果解释权归腾讯CDC所有

未经书面授权、任何人不得引用、复制、转载、摘编或以其他任何方式使用上述内容,违反将被依法追究法律责任

如需获得授权许可,请联系腾讯CDC (cdc@tencent.com)

2018保险用户大调研.pdf

文章来源:

Author:CDCer

link:https://cdc.tencent.com/2019/03/13/解读《2018保险用户大调研》/